De i Københavnsområdet ca. 140.000 andelshavere, har snart forstået, at en A/B valuarvurdering ofte fører til markant højere andelskroner for deres andelsbeviser. Ifølge Andelsboliglovens § 5 stk. 2 litra b, skal andelsboligforeningens ejendom vurderes til den kontante handelsværdi.

Dermed skulle A/B foreningen være sikret, at valuarværdien er den samme værdi som tilsvarende ejendomme er tinglyst handlet til. Det er desværre meget sjældent tilfældet.

Der er flere konkrete eksempler, ejendommene tidligere A/B Hostrups Have, A/B Duegården, A/B Klostergården, hvor ejendommen efter en først er blevet valuarvurderet kort tid efter er blevet tinglyst handlet til priser, der var 58%-127% højere end valuarens vurdering.

De offentlige vurderinger, der ikke har været ændret siden 01-10-2011 er typisk 30-50% af de tinglyste købesummer, der typisk er i gennemsnit 47% højere end den værdi som A/B valuarerne sætter på deres vurderinger. Uden en korrekt værdi på ejendommen, oplever andelshaverne kunstigt lave andelskroner og lange ventelister til købere, der tilbydes andelsbeviserne til foræringspriser.

Kilde: Wismann Property Consult A/S, responsumudvalget, analyseafdelingen

Folketinget vedtog d. 28-06-2018 et nyt regelsæt L177. Fremover skulle valuarværdien bygge på DCF Diskonterede Cash Flow beregninger og hermed sikre ens og retvisende A/B valuarvurderinger. Efter to år med det nye vurderingsprincip har vi indsamlet 58 A/B af vore kollegers valuarvurderinger udført efter DCF-princippet. Vores analyser viser desværre, at A/B valuarernes vurderinger i gennemsnit skal hæves 47% fra kr. 22.947/m2 for at nå de kvadratmeterpriser som boligejendomme bliver tinglyst handlet til nemlig i gennemsnit kr.

33.718/m2. Vores reference bygger på 37 tinglyste handler i perioden 3Q 2018 til 2Q 2020.

De seneste handler er gennemført for nylig vel vidende om indholdet i de d. 04-06-2020 vedtagne Blackstone love L176, L177, L178. På www.wismann-as.dk ligger der en referenceliste med 37 boligejendomme tinglyste handlet i perioden 3Q 2018 til 3Q 2020.

DCF-ombygningsperioden:

Efter en høring i foråret 2018, hvor branchens organisation Dansk Ejendomsmæglerforening (DE), Ejendom Danmark (ED), Finans Danmark (FD), Foreningen af Statsautoriserede Revisorer (FSR) og Andels Boligforeningernes Fællesrepræsentation (ABF) stod for det forberedende lovarbejde, samt en høringsfase, vedtog Folketinget et regelsæt, der fastslog, at for den typiske ejendom, der sker der en gennemgribende modernisering af samtligt boliglejemål efter 5-10 års ejerskab.

Det var præcis hvad vicedirektør Morten Marott Larsen ED og valuar Mikkel Scheel MDE underviste i 2018, senest på et internt lukket kursus i DE d. 08-11-2018. På kursus d. 30-01- 2020 i ED i A/B DCF beregninger, med kursusleder vicedirektør Morten Marott Larsen ED, blev politiet tilkaldt for at bortvise de fremmødte kursusdeltagere, som var A/B valuarer. ED ville ikke forklare, hvorfor A/B valuarerne ikke var velkomne ED’s kurser i DCF-beregninger.

Kilde: Vurderingsvejledningen vedtaget af Folketinget d. 28-06-2018 og publiceret af Dansk Ejendomsmæglerforening d. 29-06-2018.

Kilde: Vurderingsvejledningen vedtaget af Folketinget d. 28-06-2018 og publiceret af Dansk Ejendomsmæglerforening d. 29-06-2018.

Forudsætningen er, at når den nye grundejer køber ejendommen, så antages samtlige boliglejemål at have en boligleje, der er beregnet efter Boliglejeloven eller det der omtales som OMK-leje Omkostningsbestemt leje. Denne er typisk kr. 450-700/m2 i årlig lejen.

Ved at bekoste en modernisering på 2 gange grænseværdien i 2020 kr. 4.542/m2 er det så beregningsforudsætningen, at samtlige boliger i ejendommen fraflyttes indenfor 5-10 år, moderniseres og får løftet lejen til BRL § 5 stk. 2 lejen, der i Københavnsregionen afgøres af de lokale huslejenævn typiske godkendes til kr. 1.400-1.700/m2. Det siger sig selv, at en investering på kr. 4.542/m2, der giver en livslang merleje på ca. kr. 1.000/m2 p.a. mere år efter år er en særdeles god forretning.

Jo kortere en ombygningsperiode jo lavere en exit value afkast procent om DCF-værdien beregnes på samme BRL § 5 stk. 2 boligleje.

Det er derfor afgørende for DCF beregningen, at valuaren først vurderer om ejendommen er en typisk ejendom og dermed skal gennemgribende moderniseres indenfor en 5-10 årig ombygningsperiode. Ingen af de 54 valuarvurderinger har valgt ombygningsperioder, der er kortere end 10 år. Men det kan undre, at mange A/B valuarer anvender 15 år eller 20 år til at ombygge ejendommen uden, at de forklarer, hvorfor ejendommen ikke er typisk. Hertil, at i de fleste ejendomme, især dem med mange boliger, der vil man opleve, at selv efter 30, 40, 50års ejertid, vil der forsat være oprindelige lejere, der stadig bor til den lave OMK-leje.

Budgetperioden 5-10 år for den typiske ejendom er derfor politisk bestemt.

Når samtlige boliglejemål er gennemgribende moderniserede og den sidste bolig er løftet til BRL § 5 stk. 2 lejen, så har ejendommen det der kaldes for stabil leje, og så skal ejendomsværdien beregnes efter afkastmetoden, med det der hedder exit value afkast procenten.

Kilde: Wismann Property Consult A/S, responsumudvalget, analyseafdelingen

Fastlæggelse af exit value afkastprocenten:

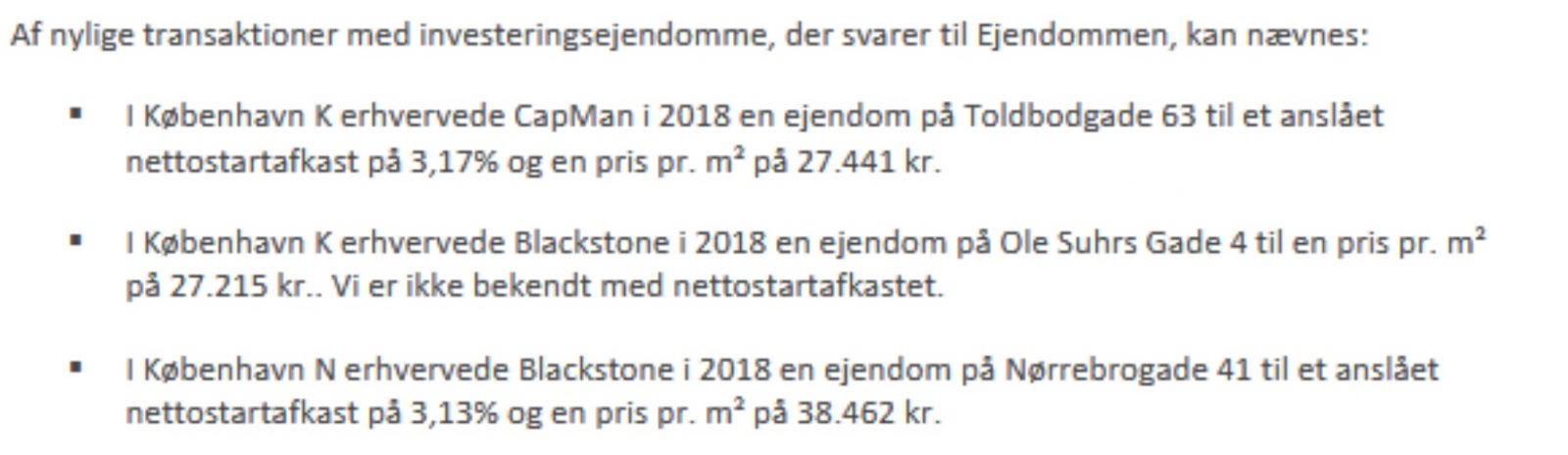

Den ene af de to afgørende DCF-parameterværdier er exit value afkastprocenten. Ifølge Valuarbekendtgørelsen vedtaget af Folketinget d. 28-06-2018 skal afkastprocent underbygges af referenceejendommene. Det er der ingen, som i ingen af de 58 valuarvurderinger, der har gjort. I reglen anføres referenceejendommene alene med en kvadratmeterpris og underbygger således ikke afkastprocenten.

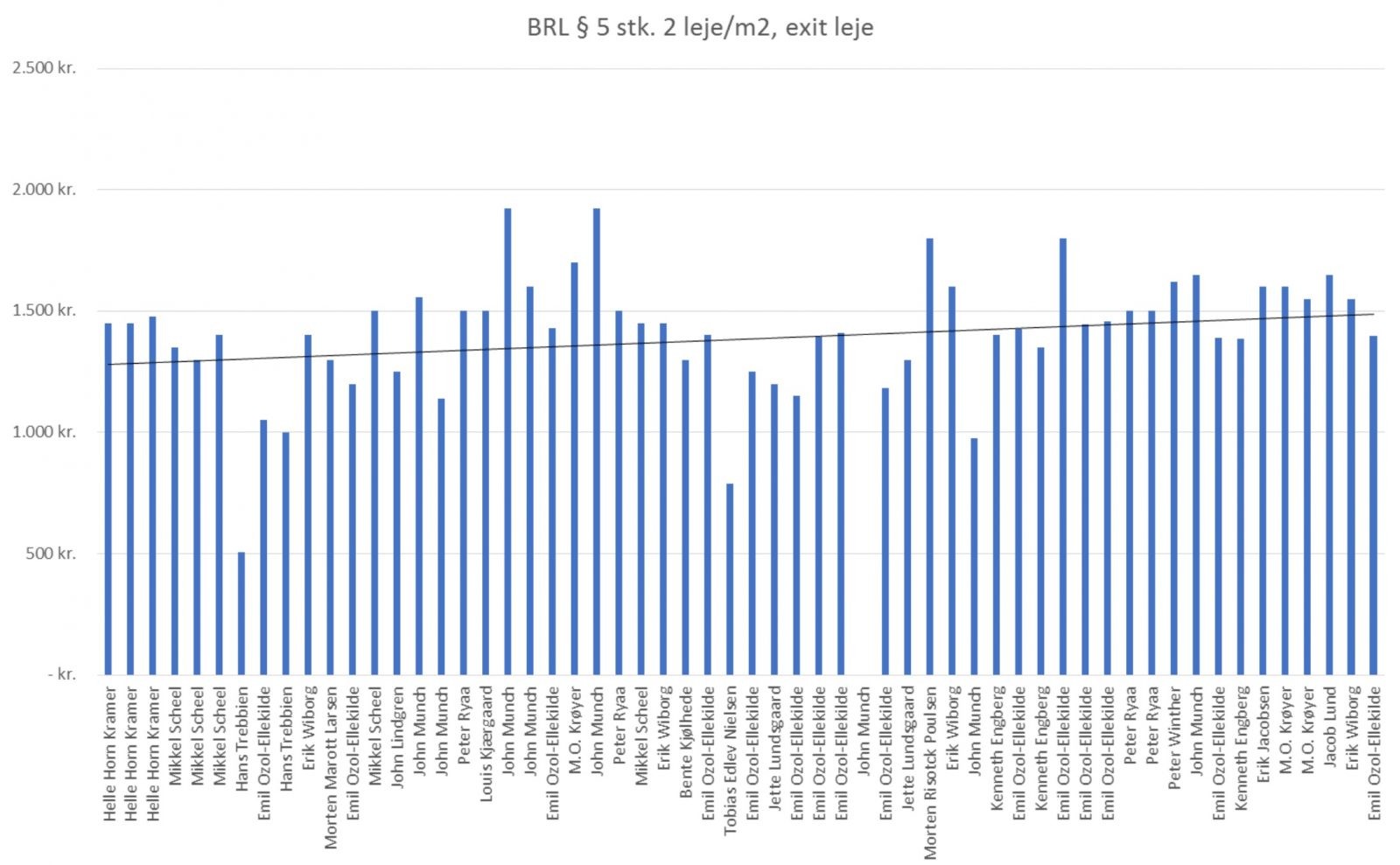

Den anden afgørende DCF-faktor er exit lejen for den gennemgribende moderniseret bolig også benævnt BRL Bolig Regulerings Lovens § 5 stk. 2 lejen.

Kilde: Valuar Peter Winther, MDE, MRICS, TEGoVA, A/B St. Thorlakshus, vurderet 31-01-2020 samt 14-08-2020, med samme referencer. Ingen angiver exit value afkast % eller BRL § 5 stk. 2 lejen.

Det skal bemærkes, at ingen af valuar Peter Winther MDE’s 20 referenceejendomme anfører andet end nettostartafkast %, der ikke det samme som en exit value afkast%, der i valuar Peter Winther MDE’s DCF-15 beregning var ansat til 3,38% og ikke var underbygget i referencerne. Peter Winther MDEs DCF beregning var i virkeligheden DCF 14+1 budgetperiode.

Valuar Jacob Lund MDE, Nordicals havde d. 26-06-2020 vurderet den nærmest identiske ejendom beliggende Egilsgade 25 m.fl., 2300 København S. Valuar Jacob Lund MDE anvendte en DCF-10 ombygningsperiode med en DCF exit value afkast% på 3,85%, der ikke var underbygget i referenceejendommene. Valuar Jacob Lunds DCF ombygningsperiode hævdedes at være en DCF-10 ombygning, men var i virkeligheden en fejlagtig DCF 10+1 en budgetperiode.

Nedenfor vises hvordan 58 valuarer MDE har anlagt helt vilkårlige DCF exit valueafkast procenter fra 2,50% til 5,00%. Det giver ikke ens og retvisende A/B vurderinger.

Kilde: Wismann Property Consult A/S, responsumudvalget, analyseafdelingen

Men valuar Emil Ozol-Ellekilde MDE, Stad Erhverv har i en række A/B valuarvurderinger brugt de samme 23 referenceejendomme, der usædvanligt for hans DE kolleger er anført med DCF- afkastprocenter, men uden oplysninger om BRL § 5 stk. 2 leje eller DCF-ombygningsperiode.

Bemærk hvordan DCF Afkast %’erne varierer næsten 77% på samme ejendomme. Det er en umulighed!

Til eksempel anføres Frederiksborggade 23 med DCF afkast %’er på hhv. 2,38%, 4,21% og 3,21%.

Kilde: STAD Erherv d. 22-02-2019

Kilde: STAD Erherv d. 29-08-2019

Kilde: STAD Erherv d. 31-12-2019

Det er huslejenævnene der godkender, hvilken BRL § 5 stk. 2 leje som de vil acceptere på et givent lejemål. I Københavns Kommunen foregår det således, at Huslejenævnene alene vil meddele afgørelser, hvor man som grundejer eller lejer er part i lejesagen. I Gentofte og Frederiksberg Kommuner meddeler Huslejenævnene, at de godkender lejer på op til kr. 1.650- 1.680/m2.

Den typiske BRL § 5 stk. leje, som A/B valuarerne anvender er typisk mellem kr. 1.400- 1.650/m2, men der er meget store udsving. Nedenfor vises registreringerne på de 58 A/B valuarvurderinger:

Exit value værdien på ejendommen:

7

Når ejendommen har opnået stabil leje, når samtlige boliglejemål er gennemgribende moderniseret og har opnået BRL § 5 stk. 2 lejen, da skal ejendommen værdiansættes efter afkastmoden, hvor der i en brøk anføres nettolejen i det første år med stabil leje i tælleren, divideret med exit value afkastprocent i nævneren.

Denne exit value værdi tilbagediskonteres til starttidspunktet benævnt Ko.

Tilbagediskonteringsfaktoren skal være (1+exit value afkast% + inflation)^-n.

Anføres DCF-ombygningsperioden til 10 år, exit value afkast% til 3,85% og inflation til 1,5%, da vil værdien af cash flow i det 10. år samt exit value skulle tilbagediskonteres med denne faktor: (1+0,0385+0,015)^-10=0,5838.

Cashflow i f.eks. det 5. år tilbagediskonteres med (1+0,0385+0,015)^-5=0,7706, osv.

På den typiske DCF-10 beregning udgør Ko værdien på ejendommens exit value værdi ca. 90- 94% af den kontante handelsværdi. Det akkumulerede driftsmæssige nettoleje afkast i de 10 ombygningsår er derfor stort set uden betydning for resultatet.

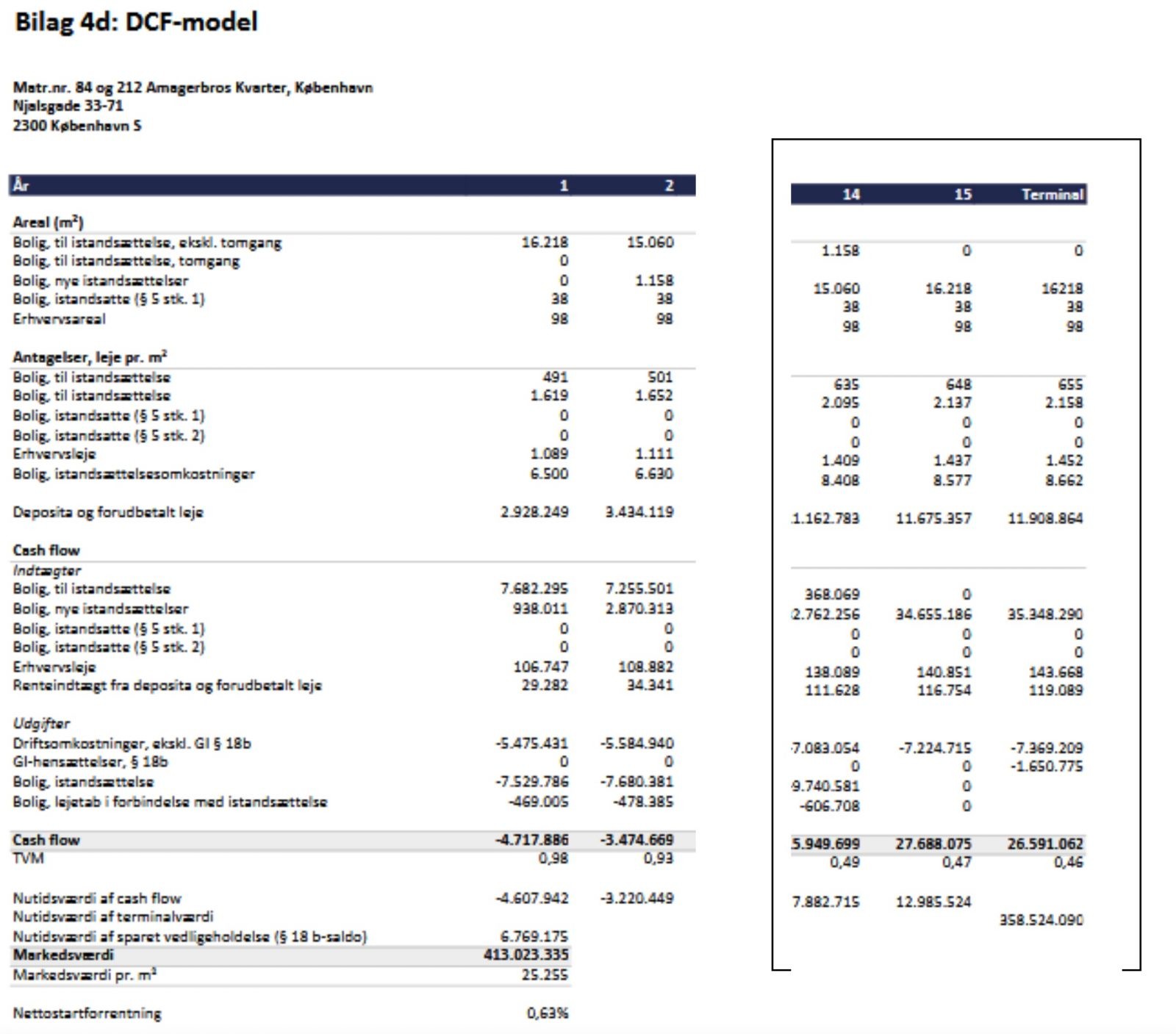

Derfor er det så vigtigt, at DCF beregningen sluttes, når det sidste lejemål er ombygget til stabil leje.

På næste side vises et eksempel på en A/B valuar Peter Winther MDE, MRICS, TEGoVA, der ombygger sit sidste boliglejemål i år 14, men forsætter med yderligere et driftsår i år 15, samt en DCF tilbagediskonteringsberegnet for år 16. Samme valuar anvender alene 50% af diskonterings faktor værdier i år 1 og i år 16, hvilket er en beregningsmæssig fejl.

Havde denne valuar Peter Winther MDE anvendt beregningsprincipperne i de lovmæssige modeller udgiver, at Ejendom Danmark, så havde A/B valuarværdien været blevet et andet ca. 3-5% højere end det beregnede resultat.

Kilde: Valuar Peter Winther, MDE, MRICS, TEGoVA, A/B St. Thorlakshus, vurderet 31-01-2020 samt 14-08-2020, med samme referencer.

Følgende fejl: 1) DCF diskonteringsfaktor i år 1 indlagt med kun 50% af korrekt værdi, 2) Bolig istandsættelse er fuldendt ultimo år 14 uagtet at vurderingen hævder at være en DCF-15 beregninger, 3) Der er efter år 14 indlagt et år 15 driftsår, 4) Exit valueværdien DCF diskonteret med en faktor anlagt i det 16.-DCF år benævnt terminalåret.

Ombygningsomkostningen målt pr. bolig kvadratmeter:

I øvrigt bruger de 58 valuarvurderinger vidt forskellige ombygningsomkostninger pr. kvadratmeter. Det gør ingenting medmindre, at de mindst er 2 gange grænseværdien i 2020 kr. 4.542/m2. og at den samme værdi anvendes på de DCF beregninger, der bør udføres på referenceejendommene.

Det er tilsvarende ufravigeligt, at ombygningen sker lineært i DCF beregningens ombygningsår. Flere valuarer afviger fra dette princip og hvorfra det har deres vilkårlige ombygningsarealer ved ingen.

Kilde: Valuar John Munch MDE i sin vurdering 06-02-2020, A/B Øster Farimagsgade 20, Lille Farimagsgade 2, ombygger ikke én eneste kvadratmeter i første driftsår og fremfor at ombygge lineært i de nu 14 ombygningsår, så varierer ombygningen helt vilkårligt år efter år:

I virkeligheden er det helt ligegyldigt hvilken omkostning valuaren anlægger pr. kvadratmeter, blot at den samme værdi anlægges til udledning af exit value afkast procenten på de referenceejendomme, som skal anføres i vurderingsrapporten og skal underbygge vurderingsprocenten.

Boliglejen , OMK-lejen målt pr. kvadratmeter.

Også her, når de 58 valuarer til vidt forskellige beregninger, der varierer fra kr. 405-935/m2. Der er en lang række omkostninger i en OMK-lejeberegning der er lovebetingende. Uden særlige tillæg men med fuld BRL § 18 og 18B henlæggelser er der OMK-lejen typisk kr. 450- 600/m2. Så kan valuaren indlægge skønsmæssige modernisering der medfører en merleje. Det kan så bringe OMK-lejen op på kr. 600-750/m2. Der er dog meget langt op til valuarernes maksimum på kr. 935/m2 eller ned til minimum kr. 405/m2.

Men da der er ingen, der efterprøver valuarerne OMK-lejeberegninger, da de sjældent er korrekt udført, og da andelshaverne i reglen har tillid til valuaren, så kan den vilkårlige løssluppenhed forsætte uden, at der sker det mindste.

Uanset om OMK-lejen der en høj eller lav, så giver det samme værdi på exit value værdien og den er for den 100% boligmæssige ejendom ved en DCF-10 beregning ikke under 90% af A/B

valuarværdien.

Betydningen af kvadratmeterprisen på referenceejendommene:

Jeg har endnu ikke set en A/B valuarvurdering, hvor en valuar MDE har anlagt en højere kvadratmeterpris på vurderingsejendommen end på de 2-5 referencer, der typisk anføres. Sjældent ses så mange referenceejendomme som valuar Peter Winther, MDE, MRICS, TEGoVA.

Kilde: Valuar Peter Winther, MDE, MRICS, TEGoVA, A/B St. Thorlakshus, vurderet 31-01-2020 samt 14-08-2020.

Kilde: Valuar Peter Winther, MDE, MRICS, TEGoVA, A/B St. Thorlakshus, vurderet 31-01-2020 samt 14-08-2020.

Vurderingsresultatet blev anført til kr. 25.255/m2. Valuar Peter Winthers resultat skulle således hæves med 19% for at nå gennemsnittet af de 20 referenceejendomme kr. 30.210/m2. Ingen

af disse var i øvrigt med post nr. 2300 Kbh. S.

Hvad valuar Peter Winther MDE så brugte sine referencer til, ville han ikke forklare.

Hvad der er mere diskriminerende for valuar Peter Winther MDE ́s og generelt for alle valuarerne MDE når de udregner deres kvadratmeterpriser er, at de ofte anfører forkerte arealer og medregner alle arealer, kældererhverv, stueerhverv, garagebygninger, boliger til én og samme kvadratmeterpris. Det får ejendommene til at fremstå med alt for lave kvadratmeterpriser på typisk boligdelen og for høje kvadratmeterpriser for kældererhverv.

Erhvervsarealer og andre arealer, der ikke er underlagt boliglejen skal nemlig værdiansættes ud fra den markedsmæssige nettoleje (ikke den leje der opkræves) fra tiden nul og værdien beregnes efter en afkastprocent typisk 4%-5% i København (Brokvartererne).

Boligdelen og dermed kun denne beregnes efter DCF princippet og udvikles over DCF ombygningsperioden.

Har valuaren derfor én og samme kvadratmeterpris for samtlige kvadratmeter er det som at anføre samme kg-pris for sild som for Belugakaviar.

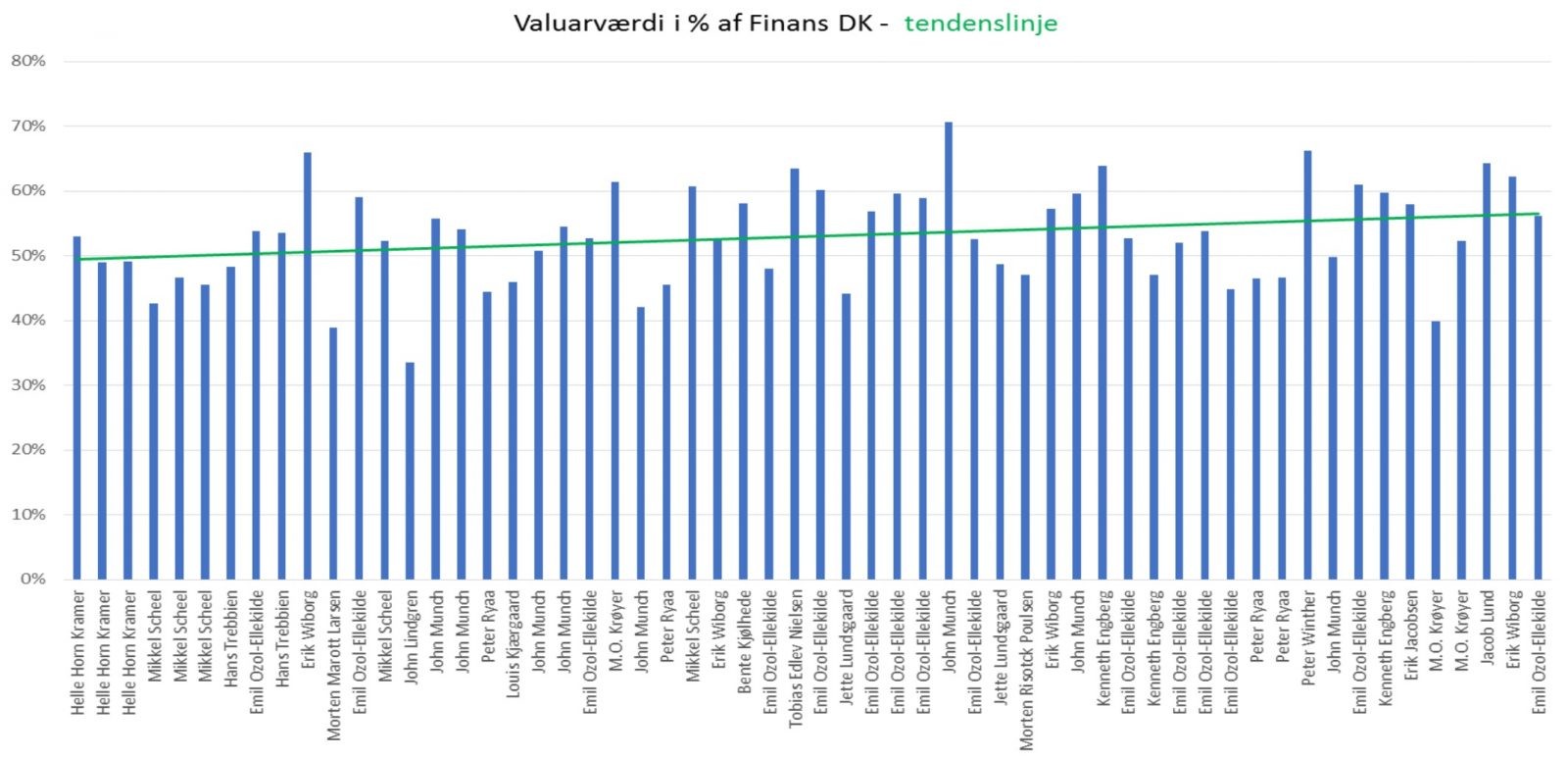

For de 37 referenceejendomme tinglyst handlet er boligkvadratmeterpriserne følgende i forhold til post nr. priser for tilsvarende ejerlejligheder www.finansdanmark.dk:

Kilde: E-nettet, Wismann Property Consult A/S, analyseafdelingen, responsumudvalget

Søger man mere skarpt ved en beliggenhed f.eks. ud fra udbudspriserne på www.boliga.dk, så ligger de handlede priser for boligudlejningsejendomme typisk mellem 60%-70% af

kvadratmeterpriserne for tilsvarende ejerboliger i samme områder.

Men da vurderingen skal bygge på en DCF beregning, så er kvadratmeterpriserne i virkeligheden blot branchens valuarers sunde fornuft, fremfor det regelsæt som Folketinget har vedtaget, der skulle sikre ens og retvisende vurderinger. Dette blev i øvrigt fremført at professor Michael Møller i december 2017 i forbindelse med det lovforberedende arbejde.

Nedenfor vises valuarernes vurderingsresultater i forhold til samme referenceværdier for tilsvarende ejerboliger:

Blackstoneindgrebet vedtaget af Folketinget d. 04-06-2020:

Folketinget har for, at bremse udenlandske spekulanter vedtaget et regelsæt der gør det mindre attraktiv at købe boligejendomme idet disse for den nye køber underlægges en række begrænsninger herunder en 5-årig karens til BRL § 5 stk. 2 leje, krav om energimærke, eller investeringer i energibesparelser, samt krav om Huslejenævnets besigtigelse før en BRL § 5 stk. 2 modernisering.

For A/B foreningernes ejendom ved en opløsning af foreningen er disse ejendomme ikke underlagt en 5-årig karensperiode. Derfor vil disse ejendomme være mere værd, end karensejendommene.

Disse spørgsmål bør du stille til din A/B valuar:

- 1) Hvor i dine referenceejendomme kan jeg se at din exit value afkastprocent er underbygget i disse referencer?

- 2) Har du udført en DCF beregning på dine referencer med samme DCF- ombygningsperiode, samme BRL § 5 stk. 2 leje som for din vurderingsejendom og vil du meddele hvilke exit value afkastprocenter, at du har på dine referencer?

- 3) Såfremt vurderingsresultatet på kvadratmeterprisen og på exit value afkast procenten ikke matcher referencerne, bedes du forklare hvorfor de ikke matcher?

- 4) Hvor langt tilbage i tiden før vurderingsdagen mener du at en tinglyst handel på en boligejendom kan anvendes til at underbygge vurderingsresultatet?

- 5) Hvor meget mere mener du, at en A/B forenings ejendom, der ikke er underlagt en 5-årig karensperiode for BRL § 5 stk. 2 moderniseringer, skal være mere værd end de værdier, som referenceejendomme, der ikke er solgt af en A/B forening og som har 5-årig karensperiode er tinglyst handlet til.

Det er spild af din tid at spørge din revisor:

De fleste A/B foreninger tror, at revisoren der har udarbejdet årsregnskabet både har et ansvar for, hvad der står i årsregnskabet samt, at han har efterprøvet om A/B valuarvurderingen følger regelsættet. Intet er mere forkert. Revisoren meddeler konsekvent, at det er bestyrelsen der aflægger årsregnskabet samt, at det er bestyrelsen der står til ansvar for indholdet i årsregnskabet samt om A/B valuarvurderingen følger regelsættet.

Stats. Aut. revisor Jesper Buch, BDO underviser på interne kurser i FSR Foreningen af Stats. aut. Revisorer om A/B valuarvurdeirnger og nedenfor vises et eksempel på, hvordan han i virkelighed ikke svarer på eller selv mener, at han ikke står til ansvar for det mindste:

From: Jesper Buch <JEB@bdo.dk>

Sent: 14. september 2020 14:22

To: Vedr. AB Øster Farimagsgade 20, Lille Farimagsgade 2Tak for din mail.

Jeg vil lige starte med at præcisere, at det er bestyrelsen i andelsboligforeningen, der har aflagt årsregnskabet for foreningen og at i har godkendt det i april 2020, så det undre mig lidt, at du først nu kommer med en række spørgsmål til regnskab og valuarvurdering. Det havde været bedre, at du/bestyrelsen havde stillet spørgsmålene til valuaren, da i fik hans rapport i februar 2020, så i havde fået dem afklaret inden vi startede vores revision.

Er den øvrige bestyrelse og administrator informeret om denne mail og dine spørgsmål og bekymringer? Hvis jeres spørgsmål og bekymringer betyder, at i trækker jeres godkendelse af regnskabet tilbage, vil jeg gerne høre om det, da regnskabet så skal tilbagekaldes og dermed ikke må fremlægges på generalforsamlingen.

Jeg kan oplyse, at jeres kreditforeningslån er baseret på en 1% obligation med en nominel rente på 1,2260%.

Med hensyn til dagsværdien på jeres ejendom, så er den revideret og vi har vurderet, at de anvendt forventninger og forudsætninger i dagsværdiopgørelsen er passende. I note 8 til regnskabet er beskrevet, hvad der menes med afkast og forrentningskrav.

De mere specifikke spørgsmål til vurderingsrapporten synes jeg i skal stille til valuaren. Du er velkommen til at ringe, hvis vi skal drøfte ovenstående.

Med venlig hilsen

JESPER BUCH

Partner, statsautoriseret revisor Mobil: +45 40 73 52 12 jeb@bdo.dk

Fastlåsning af A/B valuarværdien:

Blackstonelovene har åbnet mulighed for, at en A/B valuarvurdering der er udarbejdet og underskrevet ført 01-07-2020 såfremt, at der anføres en note herom i årsregnskabet, kan fastfryses uendeligt eller indtil, at der udarbejdes en ny A/B valuarvurdering, der så jf. Andelsboliglovens § 5 stk. 2 gælder i 18 mdr.

Lovgivernes tanke herom var, at da de fleste A/B foreninger i forvejen har lange ventelister, grundet kunstige underpriser på andelskronerne, så skulle andelshaverne ved afledte prisfald på Boligejendomme grundet vedtagelsen af Blackstonelovene kunne fastholde en kunstig højere andelskrone såfremt, at man fastholdt en A/B valuarvurdering udarbejdet før 01-07- 2020.

Der er tale om typisk lovsjusk. For det første fordi der rent faktisk er mange andelshavere i nystiftede A/B foreninger eller i A/B foreninger med korrekte A/B valuarvurderinger, der ikke er underprisfastsat, der har andelskroner der før Blackstoneindgrebet matchede de priser som køberne af andelsbeviser vil betale, typisk A/B foreninger uden ventelister.

For det næste, at om priserne på A/B foreningernes ejendomme efter ikrafttrædelsen af Blackstonelovene skulle være steget bare 5%, så svarer dette typisk til kr. 1.200- 1.800/andelskvadratmeter. Har andelshaveren en andelsbolig på f.eks. 80 m2, så svarer dette til kr. 96.000 til kr. 144.000. Det er ærgerlige penge af gå glip af for at spare måske kr. 20.000 i vurderingssalær i en forening med 3-5 årlige salg af andelsbeviser.

Wismann Property Consult A/S anbefaler derfor alle A/B foreninger som hidtil, at få en ny vurdering typisk en gang om året op til den ordinære generalforsamling.

Hertil leverer Wismann Property Consult A/S sine gode råd til optimering af drift, finansiering og boligydelse.

Hvor er markedspriserne på vej hen efter Blackstoneindgrebet?

Lytter man til branchens organisationer og senest også til bankerne, så er priserne på alle former for ejendomsaktiver i København på vej opad. Det gælder ejerlejligheder, boligudlejningsejendomme, projektsalg og de priser som køberne vil betale for andelsboliger.

For ejerboliger og andelsboliger gælder det i stadig stigende udstrækning, at førstegangs køberne finansieres med lån, der leveres af børnenes forældre. Derved hjælper forældrene børnene ind på det i København over tid stigende boligmarked og sikrer derved børnene andel i de fremtidige forventede prisstigninger.

Siden udgivelse d. 29-10-2019 af ekspertrapporteringen i fbm. Blackstonelovene er den lange boligrente faldet med yderligere 23%, til nu at være lige omkring 1%. Hertil kommer at regeringens mange Covid19 hjælpepakker og befolkningens manglende mulighed for dyre udlandsrejser har gjort at der i skrivende stund er en stor efterspørgsel på ejendomme, der fører til stigende priser. Stigende priser er godt for dem der ejer, men skidt for en lejer der er på vej til at blive ejer.

Det er ikke finansieringsrenten, der er problemet for unge nyuddannede mennesker. Det er kreditværdigheden og bankernes krav om en kontant opsparing på 10% af ejer/andelsboligs værdi plus en husstandsindskomst på 25% af lånebeløbet.

Kreditkravene til en andelsbolig på 120 m2 i forening på Indre Østerbro med en kontant handelsværdi på f.eks. 35.000 er derfor kr. 420.000 i kontant opsparing og en husstandsindkomst på kr. 945.000. Disse krav er der ikke mange nyuddannede unge mennesker, der kan leve op til.

Kommer far og mor med en lån på kr. 1.000.000 og en rente på 2% p.a. så leverer banken gerne de resterende op til kr. 3,2 mio. til en rente der er nede på 2,5% for de bedste andelsprioritetslån, der leveres med op til 10 års afdragsfrihed. Det giver så en renteudgift på kr. 100.000 før skat og ca. kr. 75.000 efter skat. Boligydelsen til den gældfri A/B forening er så typisk kr. 400/m2. eller kr. 48.000 p.a. Det giver så en månedlig boligydelse på kr. 10.250/md. hvilket er mindre en prisen for 2 nyopførte ungdomsboliger.

Sidst kan jeg oplyse, at mine studenterkammerater fra 1977, Sortedam Gymnasium, alle dengang var ubemidlede. I dag er næsten alle efter mange årtier på arbejdsmarkedet med lange uddannelser, med meget store personlige formuer på kr. 5 mio. eller mere. I modsætning til tidligere er det i dag udbredt, at forældre hjælper deres børn også lang tid efter, at de er flyttet hjemmefra.

Når vi seniorfolk, jeg er fyldt 62 år, forventer at arbejde til 14-06-2038, hvor jeg fylder 80 år, ikke er mere, så har vi arvinger, der overtager den opsparing som vi ikke har nået at bruge. Det vil med al sandsynlighed blive voldsomme beløb, men det er i Danmark udelukkende gældende for borgere i København og delvist i Århus.

Tro mig, at over tid kommer priserne på boliger i København til at stige. Dermed ikke være sagt, at finanskriser som årene 2007-2012 ikke vil kunne have pristilbagefald. Indenfor de sidste 100 år har der ikke været ét eneste årti, hvor priserne på boligejendomme ikke har været højere 10 år efter en 10 år før.